現在利率這麼低,想替兒女存點錢已經不能像以前一樣去郵局弄個存摺,

然後每個月放點錢就好了。主計處說今年的消費者物價指數CPI增加約 1%,

明年預估 1.86%,而目前定存的利率只有 1.25% 左右,實質利率只有

一點點,不小心就變成負的了。從 2008 四月開始,我幫女兒定期定額

投資基金。當時台股還在八千多吧,渾然不知後面的金融大海嘯。結果

兩年多過去了,股市下去又上來,幾乎回到當初的位置了。女兒的基金,

之前曾經在自認為相對高點時,部份贖回三次。不過仍然繼續定期定額投入。

累積到今天,女兒的帳戶總計已經增長 29.5%。雖然不是數倍的暴利,

但是的確是個長久可行的方法啊。

2010年12月30日 星期四

2010年12月28日 星期二

中國升息

前兩天中國升息一碼,變成2.75%,兩個月以來第二次,看來 CPI 芒刺在背。

11月份CPI上漲5.1%,1~11月是3.2%,又比1~10月多了0.2百分點。

台灣大概也會再升一些吧。台灣11月CPI同比增加 1.53%,1~11月是 0.94%。

主計處預估明年CPI 年增率是 1.86%,看起來比今年1%左右高出不少。

重點是這麼一來,實質利率就變負了,看來不升不行了。

11月份CPI上漲5.1%,1~11月是3.2%,又比1~10月多了0.2百分點。

台灣大概也會再升一些吧。台灣11月CPI同比增加 1.53%,1~11月是 0.94%。

主計處預估明年CPI 年增率是 1.86%,看起來比今年1%左右高出不少。

重點是這麼一來,實質利率就變負了,看來不升不行了。

| 台灣 | 美國 | 中國 | 韓國 | 香港 | 新加坡 | 日本 | |

| 2010 | 0.94% | 1.7% | 3.2% | 2.8% | 2.3% | 2.5% | -0.9% |

| 2009 | -0.87% | -0.4% | -0.7% | 2.8% | 0.6% | 0.6% | -1.4% |

2010年12月24日 星期五

Modestly Overvalued

大概是今年年初知道這個網頁 Where Are We with Market Valuations?

就偶爾去瞧瞧目前的狀況。最近這段時間,隨著FED一直印鈔票,錢跑來跑去,

所有東西就一直漲。終於看到了“Overvalued” 這個字了。

記錄一下,看看是不是真的漲多了。

今年六月底看到 Undervalued 啊!

2010年10月17日 星期日

台股報酬 2010/09

2010 九月底的指數報酬

| 加權報酬指數 | 台灣五十 報酬指數 | 高股息 報酬指數 | 中型一百 報酬指數 | |

| 2008 | -43.07% | -42.94% | -48.81% | -53.22% |

| 2009 | 83.34% | 74.00% | 86.92% | 94.49% |

| 2010YTD | 4.27% | 2.37% | 8.70% | 6.71% |

| 一年 | 13.70% | 9.82% | 21.33% | 15.94% |

| 三年年化 | -0.77% | -2.09% | -1.22% | -6.00% |

| 五年年化 | 10.28% | 8.07% | 5.95% |

至2010九月底,加權報酬指數定期定額報酬

| 一年 | 11.39% |

| 三年 | 28.35% |

| 五年 | 31.61% |

之前的這一篇說明如何計算定期定額

2010年9月21日 星期二

美國這波衰退在2009六月結束

美國 NBER 宣佈這波衰退在 2009 六月結束,從2007年十二月開始,為期18個月,是1929大蕭條以來,最長的一次。原本二次大戰之後最長的衰退期間是 1973-1975 與 1981-1982 都是十六個月。

2010年9月7日 星期二

台股指數報酬紀錄 2010/08

2010 八月底的指數報酬

| 加權報酬指數 | 台灣五十報酬指數 | 高股息報酬指數 | 中型一百報酬指數 | |

| 2005 | 10.94% | 10.72% | 16.59% | |

| 2006 | 24.44% | 20.93% | 19.92% | |

| 2007 | 12.50% | 11.48% | 5.60% | |

| 2008 | -43.07% | -42.94% | -48.81% | -53.22% |

| 2009 | 83.34% | 74.00% | 86.92% | 94.49% |

| 2010 YTD | -3.67% | -5.18% | 2.65% | -1.75% |

| 一年 | 15.64% | 11.91% | 22.02% | 17.31% |

| 三年年化 | -1.57% | -2.94% | -0.63% | -6.43% |

| 五年年化 | 8.9% | 6.78% | 4.94% |

2010年7月7日 星期三

台股定期定額投資的報酬概算

約莫十一、二年前,台股第二次上萬點,當時有本投資暢銷書,提了一個傻瓜投資術「隨便買、隨時買、不要賣」後來隨著網路泡末,股市崩盤,死抱著股票的投資人通通陣亡之後,這個口訣也成了笑話一則。不過真的沒有「只求溫飽」的傻瓜投資術嗎?其實我覺得那個口訣還是有用的:

「隨便買」股票,改成投資基金或指數型基金,因為夠分散,不怕一兩支股票變成壁紙。

「隨時買」,雖然上萬點的的確不是買股的好時機,但是跌到四千你反到不敢進場。對於呆呆的散戶來說,定期定額不失為強迫投資的方法。

「不要賣」,如果能看出股價漲的太超過,還是可以賣一下。如果當個呆呆的散戶,這部份的投資是省下來當作未來的退休金,繼續抱著也無妨。

只是這樣真的能賺到錢嗎?從萬點跌下來真的還可以存到退休金嗎?

找一些實際的資料來算算報酬吧。有兩個實際的基金,群益店頭與群益馬拉松,另外加上台股加權報酬指數、台灣五十報酬指數。這個「報酬指數」跟一般指數有何不同?主要是因為公司會發現金股息,指數就會因為股票的市值減少而減少點數。但是這個股息也是投資人的報酬,所以證交所另外編列所謂「報酬指數」,就是包含股息的報酬。所以一般基金公司跟大盤比較績效時,都用一般的指數,其實有點偷機取巧。

計算定期定額投資三年與五年的報酬率。計算的方式是模擬每個月的最後一個交易日投資固定金額,然後以最後一次投資之後的一個月的淨值,計算過往三年或五年的累積報酬率。因為資料來源的關係,看四個時間點,第一個是2008年四月底的相對高點,第二個是2008年十一月的低點,第三個是2009年十二月底,反彈後的高點,第四個是最近的2010年六月底

五年定期定額

「隨便買」股票,改成投資基金或指數型基金,因為夠分散,不怕一兩支股票變成壁紙。

「隨時買」,雖然上萬點的的確不是買股的好時機,但是跌到四千你反到不敢進場。對於呆呆的散戶來說,定期定額不失為強迫投資的方法。

「不要賣」,如果能看出股價漲的太超過,還是可以賣一下。如果當個呆呆的散戶,這部份的投資是省下來當作未來的退休金,繼續抱著也無妨。

只是這樣真的能賺到錢嗎?從萬點跌下來真的還可以存到退休金嗎?

找一些實際的資料來算算報酬吧。有兩個實際的基金,群益店頭與群益馬拉松,另外加上台股加權報酬指數、台灣五十報酬指數。這個「報酬指數」跟一般指數有何不同?主要是因為公司會發現金股息,指數就會因為股票的市值減少而減少點數。但是這個股息也是投資人的報酬,所以證交所另外編列所謂「報酬指數」,就是包含股息的報酬。所以一般基金公司跟大盤比較績效時,都用一般的指數,其實有點偷機取巧。

計算定期定額投資三年與五年的報酬率。計算的方式是模擬每個月的最後一個交易日投資固定金額,然後以最後一次投資之後的一個月的淨值,計算過往三年或五年的累積報酬率。因為資料來源的關係,看四個時間點,第一個是2008年四月底的相對高點,第二個是2008年十一月的低點,第三個是2009年十二月底,反彈後的高點,第四個是最近的2010年六月底

五年定期定額

| 日期 | 加權 報酬指數 | 台灣五十 報酬指數 | 群益店頭 基金 | 群益馬拉松 基金 |

| 2008M04 | 50.06% | 42.92% | 45.81% | 57.55% |

| 2008M11 | -25.66% | -27.53% | -26.75% | -21.70% |

| 2009M12 | 34.69% | 26.58% | 50.06% | 22.00% |

| 2010M06 | 15.34% | 7.1% | 27.20% | -0.37% |

三年定期定額

| 日期 | 加權 報酬指數 | 台灣五十 報酬指數 | 群益店頭基金 | 群益馬拉松 基金 |

| 2008M04 | 30.30% | 25.30% | 16.90% | 23.67% |

| 2008M11 | -34.91% | -35.93% | -40.10% | -37.94% |

| 2009M12 | 24.32% | 19.34% | 35.38% | 9.44% |

| 2010M06 | 9.76% | 4.02% | 21.58% | -3.73% |

在2008年四月的高點,以加權指數來說,五年與三年分別有50.06%與30.3%的報酬率,粗略換算平均投資2.5年與1.5年的年化報酬率,是 17.63% 與 19.3%,還不錯吧。雖然2008年底跌得這麼慘,但是到了2009年五月左右,無論是三年或五年的投資都轉為正報酬,五年定期定額的負報酬時間約七個月,三年的負報酬時間長一點,約八到九個月。等到風暴過去,接著到了2009年年底,又有不錯的獲利率。這樣的投報率雖然不會令人有中樂透的快感,但是卻可以看出,長期下來,股市的風險並不像大家想像這麼大,卻能提供遠高於定存的獲利。或許大家應該可以考慮不要把太多錢放在銀行,該拿出來投資投資了。

補充一下,實際上沒法投資「加權報酬指數」,目前台灣只有一檔「寶來加權股價基金」追蹤台股指數。但是與「加權報酬指數」的報酬有一些落差。而「台灣五十」就是去買台灣五十ETF。

至於一般基金,則有「時好時壞」的風險。像群益馬拉松,最近一年就落後大盤不少。

2010年6月30日 星期三

Modestly Undervalued

06/29/2010:

The Stock Market is Modestly Undervalued. Based on historical valuations, it is likely to return 7.4% a year from this level of valuation. This page is updated daily with the market.

DOW=9870.30

NASDAQ=2135.18

S&P500=1041.25

http://www.gurufocus.com/stock-market-valuations.php

記錄一下,又看到 "Undervalued" 這個字眼了。

The Stock Market is Modestly Undervalued. Based on historical valuations, it is likely to return 7.4% a year from this level of valuation. This page is updated daily with the market.

DOW=9870.30

NASDAQ=2135.18

S&P500=1041.25

http://www.gurufocus.com/stock-market-valuations.php

記錄一下,又看到 "Undervalued" 這個字眼了。

2010年6月26日 星期六

央行意外升息半碼 選擇性信用管制 央行打房下重手

央行昨調升重貼現率、擔保放款融通利率及短期融通利率0.125個百分點,調整後,利率分別為1.375%、1.75%及3.625%,自25日起實施;這是央行自去年2月19日,重貼現率降至1.25%歷史新低後,維持16個月以來首度調升官方利率。

央行的選擇性信用管制措施,今起生效。主要針對已有房貸,還要辦第二套房貸,且購屋地點座落台北市全區、及台北縣十個縣轄市(板橋、三重、中和、永和、新莊、新店、土城、蘆洲、樹林及汐止)的房貸客戶。

控管要點包括:一、貸款成數最高七成;二、全面取消寬限期;三、嚴禁銀行利用修繕、週轉金等其他貸款名目,變相增加房貸貸款成數。

2010年6月19日 星期六

存自己的退休金

首先要有金錢觀念,不要亂花錢,如果妳是個月光族,那就自求多福吧。

每個月存下三、五千元就可以投資了。就把這三、五千元當成是妳要付的信用卡帳單, 直接從戶頭扣掉。妳可以去定期定額投資基金,在領薪水的第二天就從戶頭自動扣掉。 比如說15號領薪水,就設定16號扣款。

如果妳本來就可以存錢,不要把錢通通放銀行。現在的利息只有1%左右,扣掉通膨的實質利率接近零,甚至是負的。錢放在銀行最大的風險就是被通膨吃掉。

保險呢?保險公司是靠利率吃飯的。現在利率這麼低,沒有什麼好康的保單的。保險歸保險,投資理財歸投資理財。保險就考慮意外險與醫療險就好了。除非你已經是有錢人,再來考慮用保險轉移財產的問題吧。至於投資型保單,我覺得不夠透明,妳搞不清楚保險公司幫妳投資些什麼東西,而且常常會綁約,若提前解約就虧到了。

所以就是基金跟股票了。

基金可以從國內的開始,比較熟悉,費用也比較低。不過記得直接找基金公司開戶,不要透過銀行投資國內基金。銀行的手續費較高,贖回時還有一個一年約0.2%的保管費。不過一般的基金的績效有好有壞,「過去的績效不保證未來的獲利」,聽過這句話是吧?萬一選到一檔萬人皆醒我獨醉的基金不是很嘔嗎?最近的例子是日盛上選。這基金過去不錯,但是2009年台股反彈一倍,此基金居然只漲了24%,很嘔吧。所以另一個選擇是「指數型基金」。不會最好,也不會最差,就是平均報酬。重點是費用比一般基金低很多。一般基金的管理費一年約 1.5% ~ 2.0%,就是說,你的錢一年要被基金公司抽頭 1.5% 到 2.0%。無論股市漲跌。指數型基金相對少很多,以台灣五十來說,費用約0.42%。費用低,又不怕選到爛雞蛋,求一個平均的績效,這是不錯的投資標的。台灣五十是一種ETF,細節再說,重點是他像是一種股票,直接在股市交易,交易的單位也是1000股,所以現在一次也要五萬多元,相對於一般基金是比較不方便。不過妳還是可以存錢,等到存到五萬多元再去買一張。除了台灣五十,還有其他ETF,例如台灣高股息基金也是不錯的選擇,目前一張約兩萬出頭,門檻低一些。

定存概念股

如果妳覺得買基金有點無聊,想自己選選股票,也可以。 不過請不要有不切實際的期望,比如說今天買隔天就漲停板,或抓到連漲好幾根漲停板的飆股。請把風險擺在獲利之前,很多人好幾年賺的都不過一個月賠啊。巴菲特的投資生涯這麼成功,一年的平均報酬也不過 22% 「而已」。一年 22% 看起來好像沒什麼,三根漲停板就有了,重點是這是數十年的平均報酬啊!很多人也許一年可以賺一倍,但是隔年可能就吐回去還倒賠。電視上的老師每天都賺到漲停板,如果是真的,他的新台幣早就繞著地球好幾圈了。我們沒有巴菲特那麼厲害,不敢妄想每年有 22% 的報酬,但是我覺得 6~7% 卻不是太難。妳或許說 7% 不過一根漲停板,一天就有了,要一年不是太遜了。問題是風險呢?你一年能夠抓到幾次?你又敢放多少資金下去?就算是 100% 的報酬,本金只有一萬也是枉然。再來這個 6~7% 的風險很低,在這個定存利率只有 1% 的年代,還是滿吸引人的。

每個月存下三、五千元就可以投資了。就把這三、五千元當成是妳要付的信用卡帳單, 直接從戶頭扣掉。妳可以去定期定額投資基金,在領薪水的第二天就從戶頭自動扣掉。 比如說15號領薪水,就設定16號扣款。

如果妳本來就可以存錢,不要把錢通通放銀行。現在的利息只有1%左右,扣掉通膨的實質利率接近零,甚至是負的。錢放在銀行最大的風險就是被通膨吃掉。

保險呢?保險公司是靠利率吃飯的。現在利率這麼低,沒有什麼好康的保單的。保險歸保險,投資理財歸投資理財。保險就考慮意外險與醫療險就好了。除非你已經是有錢人,再來考慮用保險轉移財產的問題吧。至於投資型保單,我覺得不夠透明,妳搞不清楚保險公司幫妳投資些什麼東西,而且常常會綁約,若提前解約就虧到了。

所以就是基金跟股票了。

基金可以從國內的開始,比較熟悉,費用也比較低。不過記得直接找基金公司開戶,不要透過銀行投資國內基金。銀行的手續費較高,贖回時還有一個一年約0.2%的保管費。不過一般的基金的績效有好有壞,「過去的績效不保證未來的獲利」,聽過這句話是吧?萬一選到一檔萬人皆醒我獨醉的基金不是很嘔嗎?最近的例子是日盛上選。這基金過去不錯,但是2009年台股反彈一倍,此基金居然只漲了24%,很嘔吧。所以另一個選擇是「指數型基金」。不會最好,也不會最差,就是平均報酬。重點是費用比一般基金低很多。一般基金的管理費一年約 1.5% ~ 2.0%,就是說,你的錢一年要被基金公司抽頭 1.5% 到 2.0%。無論股市漲跌。指數型基金相對少很多,以台灣五十來說,費用約0.42%。費用低,又不怕選到爛雞蛋,求一個平均的績效,這是不錯的投資標的。台灣五十是一種ETF,細節再說,重點是他像是一種股票,直接在股市交易,交易的單位也是1000股,所以現在一次也要五萬多元,相對於一般基金是比較不方便。不過妳還是可以存錢,等到存到五萬多元再去買一張。除了台灣五十,還有其他ETF,例如台灣高股息基金也是不錯的選擇,目前一張約兩萬出頭,門檻低一些。

定存概念股

如果妳覺得買基金有點無聊,想自己選選股票,也可以。 不過請不要有不切實際的期望,比如說今天買隔天就漲停板,或抓到連漲好幾根漲停板的飆股。請把風險擺在獲利之前,很多人好幾年賺的都不過一個月賠啊。巴菲特的投資生涯這麼成功,一年的平均報酬也不過 22% 「而已」。一年 22% 看起來好像沒什麼,三根漲停板就有了,重點是這是數十年的平均報酬啊!很多人也許一年可以賺一倍,但是隔年可能就吐回去還倒賠。電視上的老師每天都賺到漲停板,如果是真的,他的新台幣早就繞著地球好幾圈了。我們沒有巴菲特那麼厲害,不敢妄想每年有 22% 的報酬,但是我覺得 6~7% 卻不是太難。妳或許說 7% 不過一根漲停板,一天就有了,要一年不是太遜了。問題是風險呢?你一年能夠抓到幾次?你又敢放多少資金下去?就算是 100% 的報酬,本金只有一萬也是枉然。再來這個 6~7% 的風險很低,在這個定存利率只有 1% 的年代,還是滿吸引人的。

在台股,最保守的投資人可以選擇電信股:中華電信、台灣大與遠傳。他們的股息殖利率都有 6% 以上,股價跟景氣好壞沒什麼關係,所以不用太擔心賺了股息賠了股價。另外一個好處是,他們的抵稅率都很高,例如今年的中華電的抵稅率有 26%, 台灣大更高,超過30%。 如果你的所得稅率最高是 21%,隔年報稅時又可以退一些稅金回來,不無小補哩。電信股的買入時間不用太挑,因為沒啥波動,不過最好不要太靠近股東會或除息的時間,因為媒體 會大幅報導這類的題材,造成短線波動較大,成本就變高了。如果股價因為大盤不佳而跟著跌下來,就是不錯的時機,可以趁機撿便宜。

另外就是各產業的龍頭股了,中鋼、台塑四寶是大家耳熟能詳的標的。不過他們的股價跟景氣好壞有很大的關聯,關鍵是「不要在景氣大好的時候買他們」,因為那已經是股價的高點。例如2007年,中鋼超過50元,台塑四寶超過100元,雖然他們當年都大賺,但都是高點了。這時候「忍」跟「等」就是致勝的關鍵了。像這種大型傳產龍頭股,最好的買點就是他們發生虧損的時候,而且是外部的原因。 因為不是他們競爭力的問題,而是大環境的問題。一旦這個世界步入正軌,他們馬上又開始賺錢了。偏偏股價的反應遠大於業績的起伏,所以妳可以趁機撿到打了好幾折的便宜貨。然後妳就可以牢牢抱緊,慢慢領股息了,同時股價也會回升,帳面價值也很爽哩。

坦伯頓基金的創辦人坦伯頓爵士說「趁別人垂頭喪氣賣出時買進; 趁別人貪得無厭大買時賣出,這需要極堅強的意志,卻終有極大的報酬」

2010年5月7日 星期五

美股驚悚片

希臘事件已經讓全球股市連環跌,5/6 的美股突然盤中因為錯帳瞬間大跌 998 點。震央是PG,居然這個牛皮股一度暴跌37%,嚇死大家。後來雖然拉起來,道瓊還是大跌三百多點。

台股一個星期跌了四、五百點。今天雖然從跌破7400 點,拉回到 7567 只跌12 點,但是國際股市連環跌之下,應該還不樂觀。

引用 Albert blog 的一句話:「若為價值投資人,預到這類型的恐慌事件反而應該特別開心,這表示市場先生又在鬧情緒,想要把手中的標的拿出來便宜賣。」的確可以靜待落底撿便宜的時機了。

台股一個星期跌了四、五百點。今天雖然從跌破7400 點,拉回到 7567 只跌12 點,但是國際股市連環跌之下,應該還不樂觀。

引用 Albert blog 的一句話:「若為價值投資人,預到這類型的恐慌事件反而應該特別開心,這表示市場先生又在鬧情緒,想要把手中的標的拿出來便宜賣。」的確可以靜待落底撿便宜的時機了。

2010年3月11日 星期四

Firstrade 股息再投資計畫

Firstrade 提供了「股息再投資」這個很方便的功能。當拿到某股票配息之後,在當天就可以自動再買進該股票。由於一般股息金額相較本金是很少的,如果要自己再用股息買股票,佣金比例一定超高。而且最少只能買一股,不見得可以把股息的錢完全再投入。這個股息再投資功能,用股息再買股票,就沒有佣金,而且可以買到「小數點」股。這才是真正的「零股」啊!不知道台灣的券商何時能有這樣的服務哩。

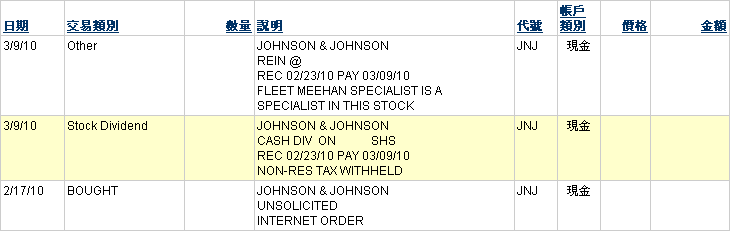

這次 JNJ是2/19除息,3/9 拿到股息,速度還不錯。只不過台灣投資人拿到個股息會被先預扣30%的稅,不過聽說以後可以退稅,這部份再研究囉。

2010年2月8日 星期一

三週跌一千兩百點

股票要跌,真的可以變成自由落體。

一開始是中國調升存款準備率,再來是歐巴馬宣示要管制金融業的規模與事業範圍。讓台股跟著國際股市大跌,一舉跌破半年線 7580。接著歐洲的希臘、葡萄牙、西班牙又傳出國債比例過高,公債利率大幅飆升。這消息使得歐美股市繼續大跌,台灣一天跌 327 點,直接殺到七千兩點左右。短短三週,就從八千三百八十多點,跌了一千兩百點,把 2009 年下半年的漲幅都吐回去了。

也好,等待中的大回檔似乎來了,可以慢慢進場了。

一開始是中國調升存款準備率,再來是歐巴馬宣示要管制金融業的規模與事業範圍。讓台股跟著國際股市大跌,一舉跌破半年線 7580。接著歐洲的希臘、葡萄牙、西班牙又傳出國債比例過高,公債利率大幅飆升。這消息使得歐美股市繼續大跌,台灣一天跌 327 點,直接殺到七千兩點左右。短短三週,就從八千三百八十多點,跌了一千兩百點,把 2009 年下半年的漲幅都吐回去了。

也好,等待中的大回檔似乎來了,可以慢慢進場了。

2010年1月29日 星期五

波克夏B股分割成1/50

巴菲特的波克夏公司,因為從來沒發股利,所以幾十年下來股價非常高。A股約十萬美金,B股是A股的三十分之一,約三千三百美金。這次因為要收購伯靈頓北方聖大菲鐵路公司,所以把B股再分割成五十分之一,這麼一來股價約七十左右,就平易近人而流動性大增了。也因此S&P 500 指數即將把波克夏B股列入成份股,一旦如此,一些追蹤S&P500的指數型基金就會買進波克夏B股。這樣的預期使得波克夏近期不畏美股下挫漲勢兇猛, 同時成交量大增。

2010年1月4日 星期一

ETF資料整理

初期還是以ETF為投資工具,暫時先不會採用一般開放型基金。原因之一是有興趣的Vanguard Emerging Market Index Fund,Firstrade 並沒代理銷售。另外的原因是基金的首次投入金額大都要3000美金,多了些。剛開始,不想一次丟這麼多進去。

所以整理一下有興趣的ETF資料

所以整理一下有興趣的ETF資料

2010年1月1日 星期五

Firstrade 匯款補助

訂閱:

文章 (Atom)